Чому в Україні заговорили про обмеження карткових переказів на рівні доходів

У Нацбанку заговорили про доцільність запровадження лімітів переказів на картки на рівні офіційних доходів клієнтів, вказаних в анкеті під час реєстрації.

Під час останньої зустрічі правління Національного банку України з керівниками 30 найбільших банків заступник голови НБУ Дмитро Олійник висловився про доцільність запровадження лімітів на рівні офіційних доходів клієнтів, вказаних в анкеті під час реєстрації.

"Ми радимо банкам домовитися на рівні асоціації, щоб головним орієнтиром для застосування лімітів був підтверджений рівень доходів клієнтів, вказаний в анкеті. І щоб ліміти були встановлені одночасно по всьому ринку задля уникнення зміни клієнтами одного банку на інший", – зазначив він.

Слова Олійника сполошили українців, тому Нацбанку довелося додатково пояснювати, що наразі він не планує встановлювати будь-які додаткові обмеження за рахунками банківських клієнтів.

"Банки, платіжні та фінансові установи продовжують діяти та здійснювати належну перевірку своїх клієнтів виключно в межах законодавства з питань фінансового моніторингу та вимог НБУ", – зазначили в пресслужбі регулятора.

Утім, висловлювання Дмитра Олійника ніхто не заперечував. Тобто якщо Нацбанк не запроваджуватиме нові обмеження по картках зараз, це не означає, що він узагалі їх не запроваджуватиме.

Ліміт у межах офіційного доходу. В чому ідея?

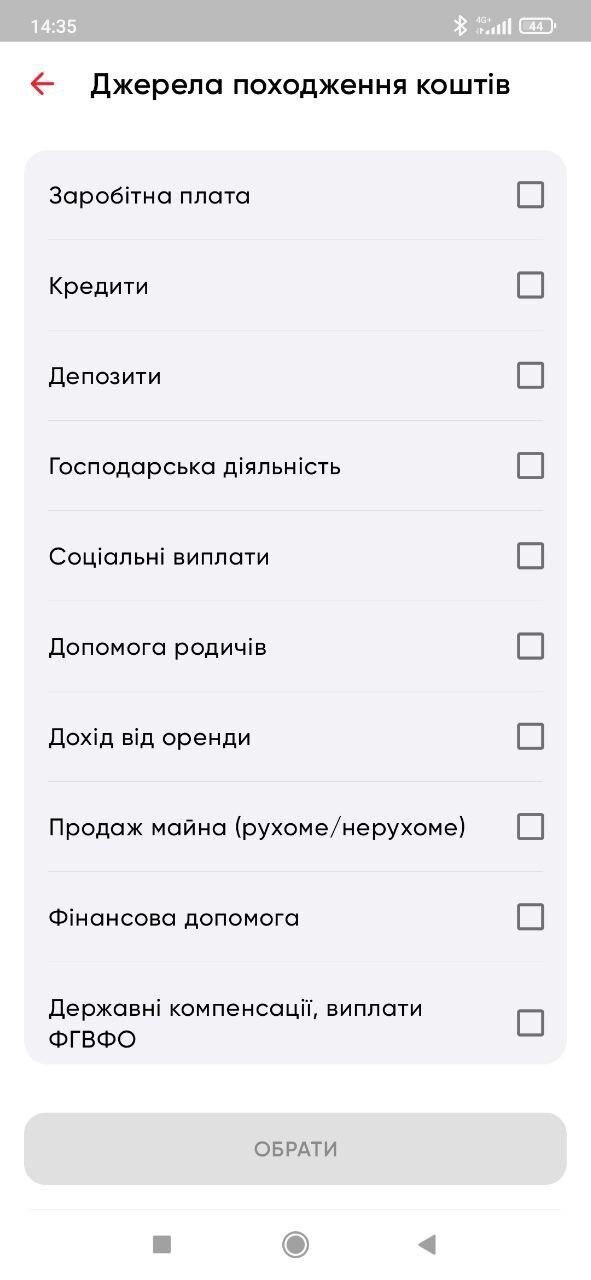

Коли людина стає клієнтом будь-якого банку, у неї запитують рівень її доходу й джерела походження коштів. Наприклад, це може мати ось такий вигляд:

Скриншот одного з банківських застосунків

Зазвичай ця інформація необхідна банку для визначення платоспроможності клієнта, адже на картку нерідко встановлюється кредитний ліміт. Власне, межі цього ліміту першочергово залежатимуть від анкетних даних. Якщо офіційного доходу взагалі немає, банк може відмовити в кредитному ліміті.

Також ця інформація потрібна для фінансового моніторингу. Адже, якщо людина ніде не працює, а їй на картку регулярно заходять значні суми, у банку можуть виникнути питання до такого клієнта.

Відповідно до ідеї, озвученої Олійником, потрібно блокувати картки, на які надходять суми більші, ніж ті, що були вказані в анкеті. Тобто, якщо людина зазначила, що має щомісячний дохід 30 тис. грн, а отримує, скажімо, 50 тис. грн, то потрібно вимагати підтвердження походження коштів.

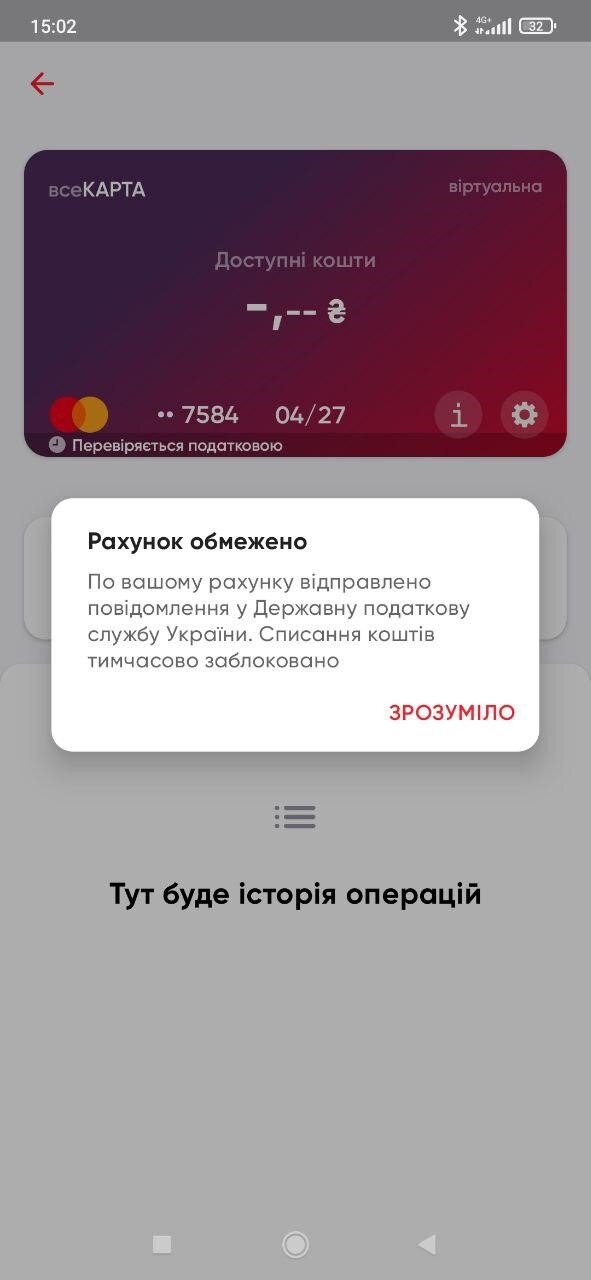

Утім, є два ключові нюанси, які роблять цю ідею недієздатною. Перший – можна вказати будь-який місячний дохід. Банк не в змозі перевірити цю інформацію, хоча певну перевірку все ж таки проводить. Наприклад, так:

Скриншот одного з банківських застосунків

Навіть, якщо встановлювати ліміт у межах офіційного доходу по всій банківській системі, а не окремого банку, можна просто завищити рівень своїх доходів. Вказати, наприклад, не 30 тис. грн, а 60 тис. грн. Тож, коли на картку зайде 50 тис. грн, це ні в кого не викличе підозр.

Другий важливий момент – людина може змінити роботу, а на новому місці у неї буде вища зарплата. Отже, ніщо не заважає звернутися до банку та заявити про збільшення своїх доходів. Знову ж таки, навряд чи банк вимагатиме довідку з роботи.

Окрім того, потрібно допускати якийсь люфт, адже дохід по картці може періодично збільшуватися з цілком об’єктивних причин: повернули борг, гроші подарували на день народження, надіслали родичі/знайомі для якоїсь покупки тощо.

Тож, якщо уявити, що такий ліміт має на меті боротьбу з так званими дропами або ж відмиванням коштів, у зловмисників усе одно залишиться поле для маневру.

Загалом під фінансовий моніторинг зараз потрапляють операції, які вдвічі перевищують заявлену суму.

Утім, найголовніший аргумент проти такого ліміту – він загрожує банківській системі. Люди почнуть закривати картки та виводи гроші з банків, повертаючись до готівки. Особливо ті, хто отримує зарплату в конвертах.

Чим менше вільних коштів буде у банках, тим менше кредитів вони зможуть видати. Та й вартість таких кредитів значно зросте. А відсутність доступного кредитування гальмує розвиток економіки. В нинішніх українських реаліях це подібно до катастрофи.

Обмеження на розрахунки за кордоном

З 10 вересня 2024 року Національний банк посилив валютні обмеження для випущених в Україні карток на розрахунки за кордоном.

Ідеться про оплату годинників, ювелірних виробів, виробів зі срібла, коштовного каміння, монет і марок за кордоном. Щомісячний ліміт на такі операції встановили на рівні 100 тис. грн в еквіваленті.

Також регулятор обмежив до 500 тис. грн в еквіваленті розрахунки з менеджерами з нерухомості для сплати комісій за управління, оплати за проживання та пов’язаних із цим комісій.

Обидва ліміти запровадили, щоб запобігти спробам обходити встановлені НБУ обмеження на відповідні операції та уникнути відпливу з України капіталу в значних обсягах.

Обмеження переказів з картки на картку

З 1 жовтня 2024 року запрацюють обмеження на перекази з картки на картку (P2P-перекази). Діятиме ліміт протягом шести місяців. У цей період вихідні перекази можна здійснювати в межах 150 тис. грн.

Ліміт не застосовуватиметься до рахунків волонтерів та осіб, щомісячні доходи яких з підтверджених джерел перевищують суму встановленого обмеження.

Також ліміт не застосовуватиметься в разі переказу коштів між власними рахунками клієнта, відкритими в одному банку, та до переказів юридичних осіб.

Операції за реквізитами IBAN не обмежуватимуться.

Читайте також: НБУ обмежив перекази з картки на картку. Усе, що треба знати

"98% банківських клієнтів здійснюють щомісяця перекази, які не перевищують вказану суму, отже, встановлені обмеження в жодному разі не вплинуть на їхню фінансову активність", – пояснюють в НБУ.

Такі обмеження потрібні для боротьби з дропами.

Дропи або ж грошові мули – це люди, які за оплату передають реквізити та дані своїх карткових рахунків у користування третім особам. Ці рахунки використовують як транзитні для переказу та відмивання незаконних коштів.

Згідно зі статистикою, грошовими мулами в Україні переважно є чоловіки від 16 до 40 років, які мають складне матеріальне становище: безробітні, студенти, представники економічно й соціально вразливих верств населення. Також у цю групу потрапляють пенсіонери.

Аналіз Нацбанку свідчить, що через картки дропів може проходити близько 200 млрд грн на рік. І це доволі консервативна оцінка, адже ґрунтується вона на статистиці двох українських банків – ПриватБанку та monobank. За перше півріччя поточного року вони закрили 80 тис. карткових рахунків, які використовувалися для дропів.

До речі, кримінальної чи адміністративної відповідальності за передачу своїх рахунків третім особам в Україні не передбачено. Національний банк наполягає на необхідності запровадження правових норм для притягнення до відповідальності організаторів і свідомих учасників протиправних схем.

Авторизація платника

У межах боротьби з виплатами зарплат у конверті Національний банк з 1 серпня 2023 року запровадив нові правила поповнення карток, додавши до процесу елемент авторизації платника.

Так, квитанції, які формуються після здійснення готівкових операцій з використанням різних платіжних пристроїв, зокрема ПТКС (термінали самообслуговування), мають додатково включати номер мобільного телефону платника.

До того все було абсолютно анонімно – жодних авторизацій, але сума поповнення обмежена 5 тис. грн. Нині обмеження в 5 тис. грн діє також, але без телефонної авторизації неможливо внести і їх.

В Україні немає вимоги (поки що) прив’язувати SIM-картку до своїх паспортних даних, як це працює, наприклад, у Польщі. Але, маючи номер телефону, ідентифікувати особу, тим паче у відповідних служб, не складає проблеми.

Реєстр скомпрометованих карток

Уже в жовтні НБУ почне створювати реєстр скомпрометованих банківських карток, а далі – реєстр неблагонадійних торговців, повідомив заступник голови Нацбанку Дмитро Олійник. Це потрібно для боротьби з ухиленням від сплати податків.

Наразі немає подробиць щодо даних реєстрів, але очевидно, що туди потраплятимуть дропи та продавці, які оплату за товари приймають на особисті картки. Тобто, не сплачуючи жодних податків зі своєї господарської діяльності.

Найвірогідніше, люди, опинившись у цих списках, не зможуть відкрити банківські картки в жодному з українських банків, а вже наявні будуть заблоковані. Проте одразу виникає запитання – що потрібно зробити, щоб дані про людину були видалені з такого реєстру. Тут потрібно очікувати на роз’яснення від Нацбанку.

Посилення фінансового моніторингу

У вересні минулого року Національний банк України впровадив нові вимоги щодо здійснення банками фінансового моніторингу.

Вона не поширюються на клієнтів-фізичних осіб, які здійснюють звичайні фінансові операції на суми та в обсязі, що мають раціональне обґрунтування.

Але до індикаторів підозрілості тоді додали перевищення більше ніж удвічі на місяць максимальної суми фінансових операцій, заявленої клієнтом.

Тож навіть без встановлення ліміту, про який казав Дмитро Олійник, банківський фінмон може зацікавитися клієнтом.

Служба фінансового моніторингу в кожного банку своя. Алгоритми її роботи не розкриваються, щоб унеможливити адаптацію.

Загалом, якщо клієнт використовує картку тільки для оплати товарів і послуг у торгових мережах чи в інтернеті, фінмон навряд чи ним зацікавиться. Якщо ж клієнт часто поповнює картковий рахунок готівкою або навпаки – часто знімає готівку, банк може почати ставити питання, підозрюючи відмивання коштів.

У разі великих оборотів за картками – від 400 тис. грн (сума обов’язкового фінансового моніторингу) на місяць – банк може запитати документи, що підтверджують походження коштів. Що цікаво, у кожного банку список таких документів може відрізнятися.

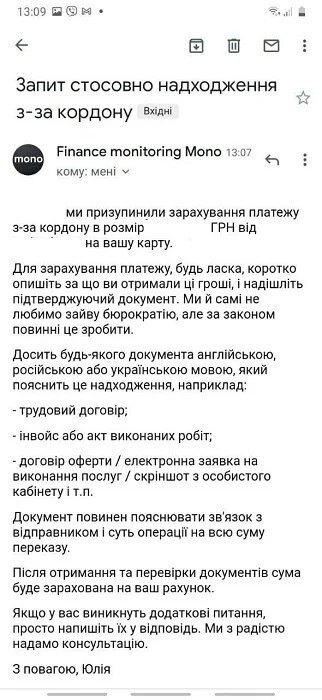

Також під приціл служби фінансового моніторингу можуть потрапити ті, хто часто відправляє кошти за кордон або отримує грошові перекази з-за кордону. Були непоодинокі випадки, коли люди, що працюють в міжнародних установах, стикалися з блокуванням рахунків.

Скриншот листа від служби фінансового моніторингу monobank

Також під особливу увагу банківських служб фінмону потрапили ті, хто має справу з різними криптовалютними біржами. Банки почали активно блокувати картки таких клієнтів, а часто просто відмовляти їм в обслуговуванні.

Загалом банки обов’язково повинні перевіряти:

- операції з готівкою;

- операції на нетипові для клієнта суми чи суму від 400 тис. грн;

- перекази, які здійснюють за участю ПЕП (публічні особи: чиновники, депутати всіх рівнів);

- операції фізосіб-підприємців і юридичних осіб, які відкрилися менше трьох місяців тому.

***

Загалом, коментуючи ситуацію на ринку, глава Нацбанку Андрій Пишний каже, що ринок не повинен бути зарегульованим. Але в ситуації, коли бюджет втрачає мільярдні суми податків через протиправні схеми, із цим необхідно боротися.

Враховуючи діру в 500 млрд грн, яка виникла в бюджеті та яку намагаються закрити зокрема підвищивши податки, слід очікувати активніших дій з боку НБУ в питанні боротьби з протиправним використанням фінансової системи. Якщо не новими обмеженнями, то посиленням вимог фінмону.

Років15- 20 тому було навпаки. Але Безєль, Фінансовий моніторинг..

Через років 5- 10 всі платежі будуть через підтвердження податкової..

Як тільки захочеш придбати авто, чи дорогі меблі - будеш вимушений гоу то бєнк

До речі 18% податку з доходів фіз.осіб і 1,5 (з жовтня 5%) військового збору не забудь заплатити.

Єдине це на сам перед має стосуватись усіх депутатів, чиновників, податківців, митників... усе майно придбане поза офіційним доходом, повинно слугувати беззаперечним доказом корупційної складової і каратись реальними строками без можливості вийти під заставу.